گروه جامعه و اقتصاد «سدید»؛ «مایکل هادسون»[۱]، اقتصاددان آمریکایی و استاد اقتصاد دانشگاه «میزوری» شهر «کانزاس سیتی» است. کتاب وی تحت عنوان «کشتن میزبان چگونه انگلهای مالی و بدهی اقتصاد جهانی را نابود میکنند» در سال ۱۳۹۷ در ایران ترجمه و منتشر شد. کتاب اخیر هادسون تحت عنوان «سرنوشت تمدن» بر اساس مجموعه سخنرانیهایی در مورد سرمایهداری مالی و جنگ سرد جدید است که وی برای «دانشگاه جهانی برای پایداری» که خود از مؤسسین آن است ارائه کرده است. وی در مقاله جدیدی که وب سایت «خانه شفاف سازی اطلاعات»[۲] آن را منتشر کرده است به موضوع ورشکستگی بانکهای آمریکا پرداخته است. وی در این مقاله بازی با نرخهای بهره از سوی فدرال رزرو آمریکا برای نجات بانکها را ریشه بحران کنونی میداند. بحرانی که پایههای آن از سال ۲۰۰۸ و توسط باراک اوباما گذاشته شده است. به گفته هادسون اقدامات فدرال رزرو برای نجات بانکها تریلیاردها دلار برای یک درصد ثرومتمند جامعه آمریکا که در بخش مالی فعال هستند به همراه داشته است و در مقابل اکثریت حقوق بگیر آمریکا از این وضعیت به شدت متضرر شدهاند.

نوک کوه یخ بحران بانکی آمریکا

فروپاشی بانک «سیلورگیت»[۳] و «سیلیکونولی»[۴] مانند کنده شدن کوههای یخی از یخچال طبیعی قطب جنوب است. تشبیه فروپاشی این دو بانک به جدا شدن یخها از یخچال قطب جنوب به این دلیل است که در اینجا افزایش نرخهای بهره است که مانند افزایش دمای کره زمین که به آب شدن یخها منجر میشود عمل کرده است. نرخهای بهره برای اوراق قرضه دوساله خزانه داری آمریکا به ۴.۶ درصد رسید و این درحالی است که سپرده گذاران بانکی تنها ۲ دهم درصد سود برای سپردههای خود دریافت میکنند. این مسئله منجر به برداشت مداوم وجوه از بانکها و کاهش متناظر موجودی بانکهای تجاری با فدرال رزرو شده است. با افزایش نرخ بهره اوراق قرضهای که قیمتشان در دوران کاهش نرخ بهره بالا رفته بود، حالا که نرخ بهره بالا میرود افت قیمت پیدا میکنند. فرض کنید شما یک یک فرد نسبتاً مرفه هستید که درآمد خوبی دارید و میتوانید پولتان را از بانک که فقط ۲ دهم درصد به شما سود پرداخت میکند خارج کنید و با آن اوراق بهادار دوساله از خزانهداری بخرید که نوعی اوراق قرضه تضمینشده است که سود آن ۴ یا ۴.۵ درصد است. به این ترتیب سپرده موجود در بانکها در حال خالی شدن است و مردم ترجیح میدهند تا با پولهای خود اوراق بهادار مطمئن دولتی با سود بالاتر بخرند.

در گزارشهای رسانهای که منعکس میشود، هیچ خبری از علل زمینهای یا محیطی این مسئله از سوی بانکها ارائه نمیشود. گویی هیچ توضیحی در این زمینه وجود ندارد، اما علت وضعیت کنونی و فروپاشی بانکهایی که در حال حاضر در حال شتاب گرفتن هستند، نتیجه روشی است که دولت اوباما در سال ۲۰۰۸ برای نجات بانکها در بحران مسکن اتخاذ کرد. ۱۵ سال «تسهیل کمی» باعث افزایش مجدد قیمتها برای وامهای مسکن و همراه با آن، قیمت مسکن، قیمت سهام و اوراق قرضه شده است

در گزارشهای رسانهای که منعکس میشود، هیچ خبری از علل زمینهای یا محیطی این مسئله از سوی بانکها ارائه نمیشود. گویی هیچ توضیحی در این زمینه وجود ندارد، اما علت وضعیت کنونی و فروپاشی بانکهایی که در حال حاضر در حال شتاب گرفتن هستند، نتیجه روشی است که دولت اوباما در سال ۲۰۰۸ برای نجات بانکها در بحران مسکن اتخاذ کرد. ۱۵ سال «تسهیل کمی»[۵] باعث افزایش مجدد قیمتها برای وامهای مسکن و همراه با آن، قیمت مسکن، قیمت سهام و اوراق قرضه شده است. در این طرح اوباما بانکها را از این بحران مالی نجات داد فدرال رزو را مجبور به ۱۵ سال تسهیل کمّی کرد. فدرال رزور برای نجات بانکها نرخ بهره را کاهش داد و با این کار بزرگترین تورمِ قیمتِ داراییها[۶] را در تاریخ رقم زد. ۹ تریلیون دلار اعتباری که فدرال رزو در بازار ریخت به تورم قیمت داراییها دامن زد و این کار باعث شد تا بانکها ثرومتندتر شود و تریلیونها دلار برای یک درصد ثروتمند آمریکا که در بخش مالی فعال هستند به ارمغان آورد. اقتصاد آمریکا با کاهش نرخ بهره به کمتر از یک درصد، بزرگترین رونق بازار اوراق قرضه در تاریخ را تجربه کرد. نتیجه این اقدام اوباما و فدرال رزرو آمریکا تورم ارزش سهام و تورم ارزش اوراق قرضه بود. این مسئله منجر به افزایش دوقطبی و نابرابری در جامعه آمریکا شد چرا که مالکیت بیشتر سهام و اوراق قرضه در اختیار ۱۰ درصد ثروتمند جامعه بود و بقیه ۹۰ درصد که سهام و اوراق قرضه نداشتند درآمدشان افزایش پیدا نکرد.

مبارزه غلط بانک مرکزی با تورم

در کتاب «کشتن میزبان» در مورد چیزی نوشتم که به اندازه کافی واضح به نظر میرسید. افزایش نرخ بهره باعث میشود که قیمت اوراق قرضه منتشر شده به همراه قیمت املاک و سهام کاهش یابد. این همان اتفاقی است که در جریان مبارزه بانک مرکزی با تورم رخ داده است و دلیل آن مخالفت با افزایش سطح اشتغال و دست مزد است. قیمتها برای اوراق قرضه و همچنین ارزش سرمایهای وامهای مسکن و سایر اوراق بهادار که در آن بانکها داراییهای خود را در ترازنامه خود نگه میدارند تا سپردههای خود را حفظ کنند، در حال کاهش است. نتیجه این امر تهدیدی برای کاهش داراییهای بانکی به کمتر از بدهیهای سپردهای آنها است. این همان چیزی است که در سال ۲۰۰۸ اتفاق افتاد. این همان چیزی است که در دهه ۱۹۸۰ با موسسات مالی «پسنداز و وام»[۷] و بانکهای پس انداز به شکل شدیدتری رخ داد که منجر به نابودی آنها شد.

این «واسطههای مالی» آنطور که بانکهای تجاری میتوانند انجام دهند، اعتبار ایجاد نکردند، بلکه سپردههایی را به شکل وامهای مسکن بلندمدت با نرخهای بهره ثابت و اغلب برای ۳۰ سال وام دادند. اما در پی طرح «پل ولکر»[۸] رئیس وقت فدرال رزرو در نرخهای بهره که در دهه ۱۹۸۰ آغاز شد، سطح کلی نرخهای بهره بالاتر از نرخهای بهرهای که موسسات مالی پسنداز و وام و بانکهای پسانداز دریافت میکردند، باقی ماند؛ لذا سپرده گذاران شروع به برداشت پول خود کردند تا بازدهی بالاتری را در جاهای دیگر دریافت کنند، زیرا موسسات مالی پسنداز و وام و بانکهای پس انداز نمیتوانستند نرخهای بالاتری را به سپرده گذاران خود پرداخت کنند؛ بنابراین عدم تطابق بین بدهیهای کوتاه مدت و نرخهای بهره بلندمدت به طرحهای تجاری این موسسات و بانکها پایان داد. اثر افزایش نرخ سود بر داراییهای بانکها همان تاثیری را دارد که بر تمامی داراییهای مالی میگذارد. همانطور که کاهش نرخ بهره با هدف تقویت بانکها انجام شد، معکوس شدن آن امروز نیز باید اثر معکوس داشته باشد و اگر بانکها معاملات بد «مشتقه»[۹] انجام دادهاند، با مشکل مواجه میشوند.

هر بانکی این مشکل را دارد که ارزش دارایی خود را بالاتر از بدهیهای سپرده اش نگه دارد. هنگامی که بانک مرکزی نرخ بهره را به اندازه کافی افزایش میدهد تا قیمت اوراق قرضه را کاهش دهد، ساختار دارایی سیستم بانکی تضعیف میشود. این همان مشکلی است که فدرال رزرو اقتصاد را با تسهیل کمّی گرفتار آن کرده است. البته فدرال رزرو این مشکل ذاتی را تشخیص داد. به همین دلیل است که از افزایش نرخ بهره برای مدت طولانی اجتناب کرد تا زمانی که ۹۹ درصد پایین جامعه که دستمزدهای پایینی میگیرند از بهبود اشتغال بهرهمند شود. وقتی دستمزدها شروع به بهبود کردند، فدرال رزرو نتوانست در برابر جنگ طبقاتی معمول علیه کارگران مقاومت کند. اما با این کار، سیاست آن به جنگ علیه نظام بانکی نیز تبدیل شده است. فدرال رزو اعلام کرد اگر سطح دستمزدها را در آمریکا کاهش نیابد میزان سوددهی شرکتها کاهش خواهد یافت و در نتیجه قیمت سهام پایین خواهد رفت و وظیفه اصلی فدرال رزرو در این میان این است که قیمت سهام، اوراق قرضه و املاک را بالا ببرد در نهایت فدرال روزم برای مهار تورم شروع به بالا بردن نرخ بهره کرد.

«سیلور گیت» اولین بانکی بود که که ورشکسته شد، اما آن یک مورد خاص بود. این شرکت با خدمت به عنوان بانکی برای ارزهای مختلف به دنبال موج سواری روی ارزهای دیجیتال بود. ورشکستگی «سیلور گیت» توهم بزرگ سپرده گذاری ارزهای دیجیتال را از بین برد. تصور عمومی این بود که رمزارز جایگزینی برای بانکهای تجاری و «ارز فیات» [۱۱]ارائه میکند.

«سیلور گیت» اولین بانکی بود که که ورشکسته شد، اما آن یک مورد خاص بود. این شرکت با خدمت به عنوان بانکی برای ارزهای مختلف به دنبال موج سواری روی ارزهای دیجیتال بود. پس از افشای کلاهبرداری گسترده سام بنکمن-فرید [۱۰](SBF) روی رمز ارزها به کمک «سیلورگیت»، سرمایه گذاران و قماربازان به سرعت از این کشتی پیاده شدند. مدیران «کریپتو» با برداشت سپردههایی که در «سیلورگیت» داشتند آن را به زیر کشیدند. ورشکستگی «سیلور گیت» توهم بزرگ سپرده گذاری ارزهای دیجیتال را از بین برد. تصور عمومی این بود که رمزارز جایگزینی برای بانکهای تجاری و «ارز فیات»[۱۱] ارائه میکند.

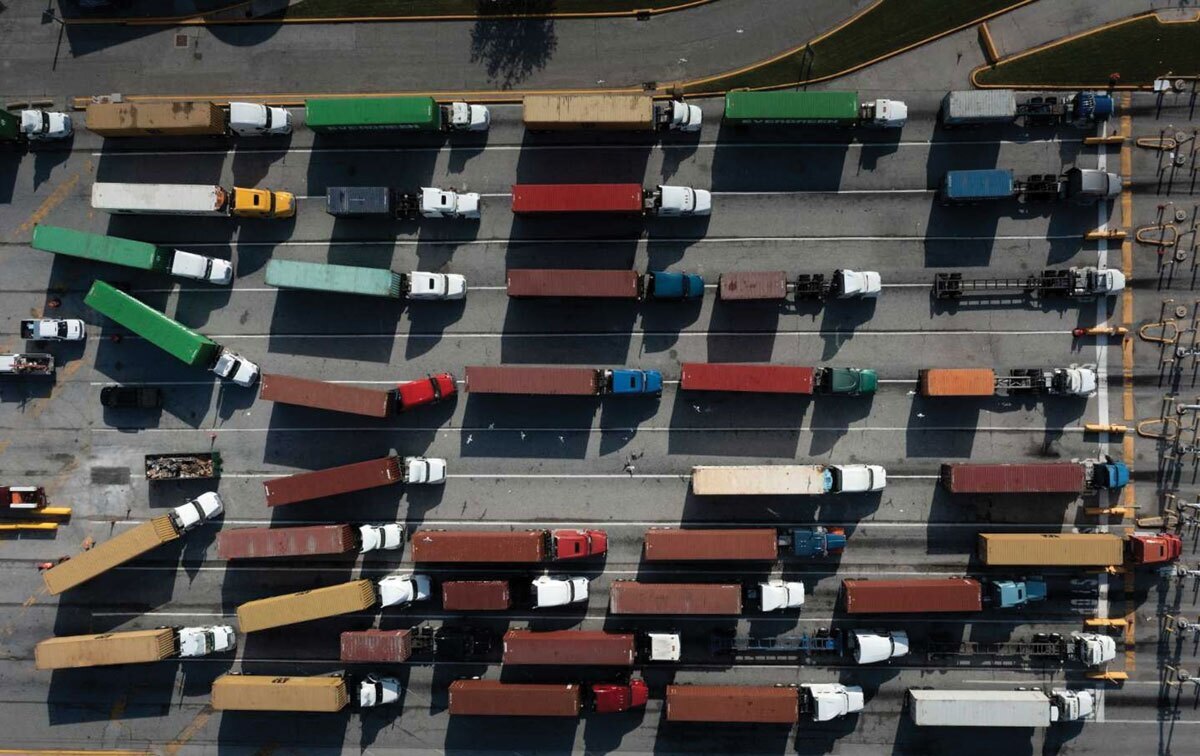

بانک «سیلکون ولی» نیز با توجه به وامدهی تخصصی آن به استارتآپهای فناوری اطلاعات، از بسیاری جهات یک مورد خاص است. بانک «نیو ریپابلیک»[۱۲] نیز دچار رکود شده است و این بانک نیز تخصصی است و به سپرده گذاران ثروتمند در منطقه «سانفرانسیسکو» و شمال «کالیفرنیا» وام میدهد. اما زمانی که «جروم پاول» [۱۳]، رئیس فدرال رزرو اعلام کرد که قصد دارد با توجه به افزایش اشتغال، نرخهای بهره را حتی بیشتر از آنچه قبلاً هدف گذاری کرده بود افزایش دهد با کاهش قیمت اوراق قرضه بازارهای مالی دوباره متضرر شدند. افزایش نرخهای اشتغال، حقوقبگیران را نیز در خواستههای خود بیرحمانهتر میکند تا حداقل با تورم ناشی از تحریمهای آمریکا علیه انرژی و مواد غذایی روسیه و اقدامات انحصار طلبها برای افزایش قیمتها «برای پیشبینی تورم آتی» مقابله کنند. دستمزدها همگام با نرخ تورم بالا نبوده است. به نظر میرسد بانک سیلیکون، ولی باید اوراق بهادار خود را با ضرر نقد کند. این بانک احتمالاً توسط یک بانک بزرگتر تصاحب خواهد شد، اما کل سیستم مالی آمریکا تحت فشار است. رویترز گزارش داده است که ذخایر بانکی در فدرال رزرو در حال سقوط است. این تعجب آور نیست، زیرا بانکها حدود ۰.۲ درصد سود برای سپردههای خود پرداخت میکنند، در حالی که سپرده گذاران میتوانند پول خود را برای خرید اوراق دو ساله خزانه داری ایالات متحده با بازده ۳.۸ یا تقریبا ۴ درصد برداشت کنند. جای تعجب نیست که سرمایه گذاران ثروتمند از بانکها فرار میکنند.

تبدیل بانکهای آمریکا به کازینو

سوال واضح این است که چرا فدرال رزرو به سادگی به بانکهایی که در موقعیت «سیلکون ولی» هستند کمک نمیکند؟ پاسخ این پرسش این است که کاهش قیمت داراییهای بلندمدت بانکها در برابر تعهدات کوتاهمدت مربوط به سپردههایشان به وضعیت «نُرمال جدید»[۱۴] تبدیل شده است. فدرال رزرو میتواند به بانکها پول قرض بدهد تا کمبودهای کنونیشان را جبران کنند، اما چطور میتوان بحران توانایی پرداخت (عسرت مالی) را بدون کاهش شدید نرخ بهره و احیای مجدد سیاست ۱۵ ساله نگه داشتن نرخ بهره در حد صفر را حل کرد؟ در اینجا مشکل دیگری نیز به نام مشتقات[۱۵] وجود دارد. این آشفتگی به ابعاد گستردهای فراتر از آنچه که مشخصه سقوط شرکت بیمه اَمریکن اینتر نشنال گروپ (AIG) و سایر دلالان در سال ۲۰۰۸ بود رسیده است. امروز، «جی پی مورگان چیس»[۱۶] و سایر بانکهای نیویورک دهها تریلیون دلار مشتقات مالی دارند. اینهان دقیقاً مانند شرطبندیهای کازینویی درباره جهت تغییرات نرخ بهره، قیمت اوراق قرضه، قیمت سهام، و سایر شاخصها هستند. فابرای هر حدس برنده، یک بازنده وجود دارد. هنگامی که تریلیونها دلار شرط بندی میشود، برخی از معامله گران بانکی با یک زیان مواجه میشوند که میتواند به راحتی کل سرمایه خالص بانک را از بین ببرد. در حال حاضر ما شاهد فرار پول نقد به یک منطقه امن هستیم چیزی حتی بهتر از پول نقد: «اوراق بهادار خزانه داری ایالات متحده.» علیرغم اینکه جمهوری خواهان صحبتهایی مبنی بر مخالفت با افزایش سقف بدهی میکنند، خزانهداری همیشه میتواند پولهای بیشتری چاپ کند و بدهی صاحبان اوراقِ بهادار خزانهداری را پرداخت کند. به نظر میرسد خزانه داری به انتخابی جدید برای سپرده گذاری برای کسانی تبدیل خواهد شد که منابع مالی دارند. سپردههای بانکی کاهش خواهد یافت و همراه با آنها ذخایر بانکها در فدرال رزرو نیز کاهش خواهد یافت. تاکنون بازار سهام از روند نزولی کاهش قیمت اوراق قرضه تبعیت نکرده است. حدس من این است که ما شاهد شکوفایی ساختگی سرمایه مثل سالهای ۲۰۰۸ تا ۲۰۱۵ خواهیم بود.

پینوشت

[۱]. Michael Hudson

[۲]. Information clearing house

[۳]. Silvergate

[۴]. Silicon Valley

[۵]. تسهیل کمی (Quantitative Easing): یک سیاست پولی نامتعارف است که بانکهای مرکزی برای جلوگیری از افت عرضه پول هنگام نامؤثر بودن سیاست استاندارد پولی مورد استفاده قرار میدهند. یک بانک مرکزی از طریق خریدن مقادیر مشخص ذخایر مالی از بانکهای تجاری و دیگر نهادهای خصوصی تسهیل کمّی میکند، نتیجتاً پایه پولی را افزایش میدهد. این با سیاست معمولتر خریدن یا فروختن اسناد قرضه به منظور نگه داشتن سود بازار در یک مقدار هدف مشخص فرق دارد. سیاستهای پولی انبساطی نوعاً بانک مرکزی را درگیر خریدن اسناد قرضه میکند تا نرخهای سود بازار کوتاه مدت را کم کنند.

[۶]. Asset-price inflation

[۷]. savings and loan association (S&L)

[۸]. Paul Volcker

[۹]. Derivative Market بازار مشتقه، بازاری است که در آن اوراق مشتقه مثل قراردادهای آتی و اختیار معاملهِ خرید یا فروش، معامله میشود. در این بازار، دو طرف قرارداد متعهد میشوند که در تاریخ ذکر شده، در آینده، به تعهدات مکتوب در قرارداد عمل کنند. بازار مشتقه خود میتواند به دو بازار اختیار معامله و بازار آتی تقسیم شود.

[۱۰]. Samuel Benjamin Bankman-Fried

[۱۱]. ارز فیات یا همان پول بدون پشتوانه (Fiat Currency)، واحد پولی کشورهاست. این ارز برخلاف باورهای رایج مردم که تصور میکنند پشتوانهی آن طلا و نقره موجود در خزانهداری هر کشور است؛ پشتوانهای ندارد. فیات (Fiat) یک واژه با ریشهی لاتین و به معنای «باید بشود» یا «بگذار بشود» است. اعتبار این پول بسته به ثبات اقتصادی کشور آن و میزان عرضه و تقاضای مردمی است که از آن استفاده میکنند. میتوان گفت این ارزها اعتبار خود را از دولت چاپ کنندهی آن میگیرند. ارز فیات هیچ ارزش فیزیکی ندارد و یک تکه کاغذ یا سکه است. این ارزها که همان اسکناسها و سکههای رایج امروزی هستند؛ در سراسر جهان برای مبادلات اقتصادی و تجاری، خرید و فروش کالا و سرمایهگذاری استفاده میشوند. این ارز جایگزینی برای استاندارد طلا و پول کالایی (کالایی اقتصادی که بهجای پول استفاده میشود) بوده است.

[۱۲]. New Republic bank

[۱۳]. Jerome Powell

[۱۴]New Normal: نیو نرمال به این معنی است که زندگی به حالت قبل برنمیگردد و تجربه بحرانهای بزرگ، انسان و سبک زندگی او را متحول خواهد کرد

[۱۵]. Derivatives

[۱۶]. JP Morgan Chase

/انتهای پیام/